Налоговая ставка на недвижимость: пример расчета, ставки, срок уплаты

Налог на недвижимость в Испании

- Главная

- >

- Налоги в Испании

- >

- Налог на недвижимость в Испании

Налог на недвижимое имущество в Испании (Impuesto sobre Bienes Inmuebles (IBI)) — это прямой региональный налог, взимаемый с собственников недвижимого имущества и обладателей вещных прав собственности на недвижимое имущество, которое расположено в городской или сельской местности либо обладает особыми характеристиками. В качестве ключевого элемента для классификации недвижимого имущества в Испании используется кадастр. Он имеет полномочия для классификации имущества, а также служит источником происхождения прав собственности или установленных вещных прав.

Налогооблагаемая база и льготы

Как вы можете себе представить, налогооблагаемая база определяется на основании простого владения недвижимым имуществом, независимо от доли участия в данной собственности или организационно-правовой формы, к которой она относится.

Помимо самого факта владения имуществом к налогооблагаемой базе также относится установление вещных прав на недвижимое имущество с особыми характеристиками или аналогичные обстоятельства. В качестве специальных прав рассматриваются:

- административная передача собственного недвижимого имущества или общественных услуг, относящихся к данному имуществу;

- вещное право на площадь;

- вещное право узуфрукта или пожизненная рента временного или бессрочного характера;

- право на собственность, не зафиксированное нотариально, но отраженное в кадастре.

В качестве недвижимого имущества, не подлежащего налогообложению, можно привести следующее:

- общественное достояние, относящееся к общественному использованию, как, например, улицы, шоссе или дороги;

- общественное достояние, относящееся к общественным услугам, регулируемым непосредственно администрацией города, за исключением случаев, когда речь идет о недвижимости, переданной третьим лицам по договору.

Например, недвижимое имущество, в котором располагаются вспомогательные муниципальные органы или сами здания муниципалитета;

Например, недвижимое имущество, в котором располагаются вспомогательные муниципальные органы или сами здания муниципалитета; - имущественные активы, за исключением имущества, переданного по договору третьим лицам. Представляет собой все имущество, которое считается частью общественного достояния, не имеющего коммерческих договоров эксплуатации или других договоров пользования.

В то же время существует недвижимое имущество, которое полностью освобождается от уплаты IBI, независимо от муниципалитета, в котором оно расположено. В частности, это:

- недвижимое имущество, принадлежащее государству, автономным регионам и местным органам власти, которые непосредственно относятся к общественной безопасности и образовательным и исправительным учреждениям, а также имущество государства, связанное с национальной обороной страны;

- народное достояние, лес;

- имущество, принадлежащее католической церкви в соответствии с условиями, предусмотренными в Соглашении по экономическим вопросам, подписанном между испанским государством и Святым Престолом;

- имущество, принадлежащее юридически признанным некатолическим религиозным объединениям в соответствии с условиями, которые установлены в соответствующих соглашениях о сотрудничестве, заключенных в соответствии со статьей 16 Конституции;

- имущество испанского Красного Креста;

- недвижимое имущество, освобожденное от налогообложения на основании действующих международных конвенций и условий взаимности соглашений иностранных государств, предназначенное для использования дипломатическими и консульскими представительствами или официальными органами данных стран;

- лесные площади с медленно растущими официально зарегистрированными видами насаждений, предназначенные в основном для использования древесины или пробки, при условии, что плотность самих насаждений обычная или нормальная для рассматриваемых видов насаждений;

- что касается национальной сети железных дорог «Ренфе» (Renfe), то освобождаются от налогообложения железнодорожные линии и здания, находящиеся на участках данных линий, обслуживающие станции, склады и оказывающие услуги, необходимые для эксплуатации данных линий.

Не освобождаются от уплаты налога только учреждения гостиничного хозяйства, здания для устройства развлечений, коммерческие и рекреационные учреждения, жилые дома для сотрудников, офисы управления или производственные объекты.

Не освобождаются от уплаты налога только учреждения гостиничного хозяйства, здания для устройства развлечений, коммерческие и рекреационные учреждения, жилые дома для сотрудников, офисы управления или производственные объекты.

В дополнение к данным льготам также освобождается от уплаты налога по закону и по предварительному заявлению недвижимое имущество, предназначенное для сферы преподавания, устройства ботанических садов, а также имущество, каталогизированное как представляющее культурный интерес.

Начисление налога, налогооблагаемая база и налоговые ставки

Налог начисляется обычно 1 января каждого отчетного года, и обязательство по его уплате возникает у налогоплательщика в этот день. Данный момент может стать причиной неоднозначности при проведении сделки купли-продажи, так как по условиям сделки продавец гарантирует, что в отношении продаваемой недвижимости уплачены все налоги и другие платежи.

В случае передачи в собственность недвижимого имущества, по которому не погашены долги в виде данного налога, этот долг передается покупателям на солидарной основе при смене собственника.

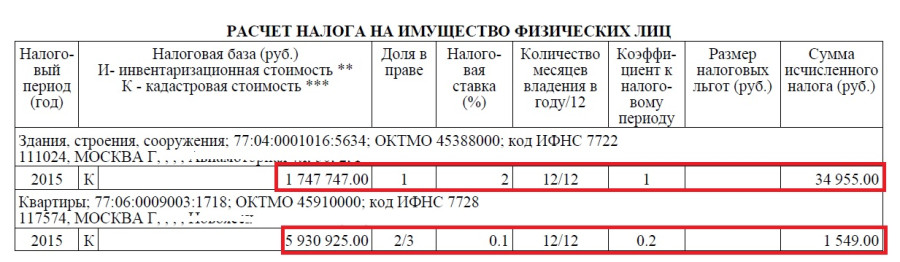

Для определения налогооблагаемой базы берется стоимость, указанная в кадастре на основании проведенных данной организацией различных оценок и корректировок. Для целей налогообложения не учитывается стоимость передачи или фактическая себестоимость строительства. Данная налогооблагаемая база может быть уменьшена, и к ней применяются различные ставки для определения расчетной базы в зависимости от пересмотра кадастровых стоимостей и определения стоимости имущества.

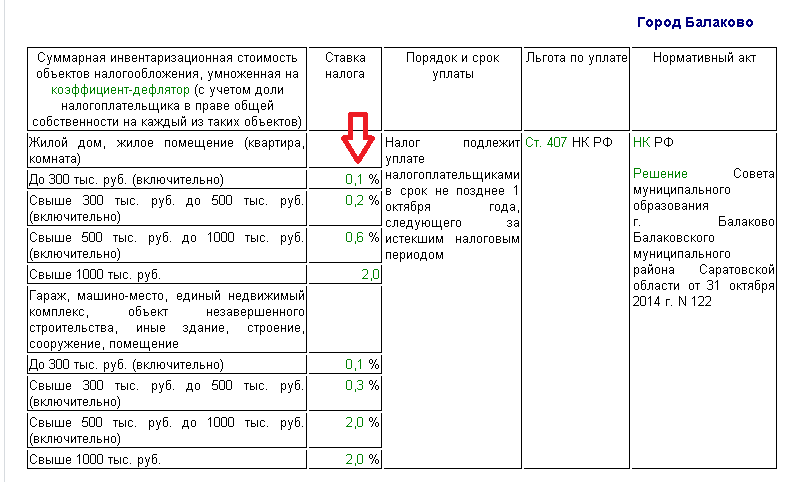

После корректировки налогооблагаемой базы, согласно закону о местных хозяйствующих субъектах, фиксируются минимальные ставки налога и максимальные значения ставок для каждого объекта недвижимости в отдельности в зависимости от классификации, которая присваивается имуществу, и типа муниципального образования, где данное недвижимое имущество находится. Минимальные ставки представляют собой следующие:

- минимальные ставки: 0,4 % для объектов недвижимого имущества в городе и 0,3 % в случае, если объект недвижимости находится в сельской местности;

- максимальные ставки: 1,10 % для объектов недвижимого имущества в городе и 0,90 % для объектов недвижимости, находящихся в сельской местности.

Передача сбора налога администрации города

Налог на недвижимое имущество как таковой является одним из местных налогов, которые считаются частью основного дохода местных хозяйствующих субъектов. Его взимание является обязательным для всех на основании данных им абсолютных полномочий управления и сбора данного налога.

Кроме того, сам закон о местных хозяйствующих субъектах предусматривает формы взимания налога, определяет свободное установление дополнительных льгот и применение коэффициентов снижения или увеличения налоговых ставок, применяемых в каждом отдельном случае.

Данный налог взимается на подавляющем большинстве территории Испании. По последним данным конфедерации муниципалитетов, его сбор составляет почти 50 % средств, имеющихся в различных муниципалитетах.

Налогообложение недвижимого имущества, собственниками которого являются физические лица-нерезиденты

Общие условия

Если ваш статус в Испании – нерезидент, и вы являетесь собственником недвижимого имущества, находящегося в каком-либо городе или населенном пункте королевства, то вам необходимо уплачивать налог с доходов нерезидентов (Impuesto sobre la Renta de no Residentes) и налоговый сбор местного характера, представляющий собой налог на недвижимое имущество (Impuesto sobre Bienes Inmuebles).

Также был вновь временно введен налог на все имущество, подлежащий уплате в 2011, 2012, 2013 и 2014 годах.

Налоговый представитель

Необходимости в назначении налогового представителя в Испании для оплаты налогов нет, за исключением случаев с резидентами стран или территорий, с которыми нет действительного обмена налоговой информацией. Однако при желании вы можете добровольно назначить представителя и сообщить об этом в управление Государственного налогового агентства или в налоговую инспекцию по месту нахождения недвижимого имущества в Испании.

Идентификационный номер налогоплательщика (NIF)

В Испании каждому человеку присваивается идентификационный номер налогоплательщика, который должен быть обозначен в налоговой декларации и сообщениях, направляемых в налоговые органы.

В целом у людей, имеющих испанское гражданство, номер NIF совпадает с номером национального удостоверения личности (DNI), а в случае с иностранцами NIF совпадает с персональным номером удостоверения личности иностранных граждан (NIE).

1. Налог на доходы нерезидентов

Когда недвижимость переходит в собственность одного человека, супругов или нескольких лиц, каждое из них является отдельным налогоплательщиком, в связи с чем он должен подавать отдельную налоговую декларацию.

В зависимости от назначения объекта недвижимости облагаемый налогом доход представляет собой:

1.1. Вмененный доход от жилой недвижимости для личного пользования

Декларируемый доход в данном случае представляет собой сумму, полученную путем применения к кадастровой стоимости имущества, указанной на квитанции об уплате налога на недвижимое имущество (IBI), следующей налоговой ставки:

• как правило, применяется налоговая ставка в размере 2 %.

• В случае с недвижимостью, кадастровая стоимость которой была пересмотрена или изменена с 1 января 1994 года, применяется ставка 1,1 %.

Данный доход рассчитывается один раз в год 31 декабря.

Если вы в течение года не являлись собственником недвижимого имущества либо если в течение какого-либо периода оно сдавалось в аренду, декларируется пропорциональная часть указанной суммы.

Ставка налога:

Налоговый год | 2011 | 2012-2014 |

Ставка налога | 24 % | 24,75 % |

Бланк: форма 210 с указанием вида налоговой ставки 02.

Формы подачи:

— на бумажном носителе, предварительно заполнив бланк на сайте Налогового агентства с помощью сети Интернет и распечатав полученный результат;

— с помощью телематических средств связи, через Интернет.

Срок подачи: в течение всего календарного года, следующего за годом начисления налога.

Расчеты по налоговым обязательствам посредством прямого дебетования: если декларация подается в электронном виде, вы можете выполнить оплату с банковского счета до 23 декабря.

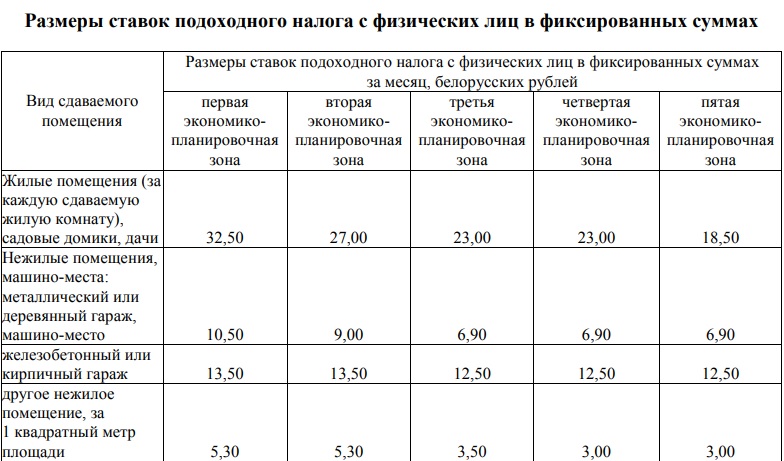

1.2 Доход от аренды недвижимого имущества

Декларируемый доход представляет собой полную сумму, полученную от арендатора, без вычета каких-либо затрат.

Тем не менее в случае с налогоплательщиками, проживающими в другом государстве-члене Европейского союза, для определения налогооблагаемой базы могут быть вычтены расходы, предусмотренные в законе «О подоходном налоге с физических лиц», при условии подтверждения факта получения доходов непосредственно в Испании и наличия прямой и неразрывной финансовой связи с деятельностью, осуществляемой в Испании.

Данный доход считается начисленным в момент его истребования арендодателем или с момента его получения в случае предыдущих выплат аренды.

Налоговая ставка:

Налоговый год | 2011 | 2012-2014 |

Ставка налога | 24 % | 24,75 % |

Бланк: форма 210 с указанием вида налоговой ставки 01.

Используется как для декларирования отдельно каждого начисленного дохода, так и декларирования группы доходов, полученных в определенный налоговый период.

Внимание! Может быть сгруппировано несколько доходов, полученных одним и тем же налогоплательщиком при условии, что они соответствуют одному и тому же коду вида дохода, получены из одного источника и к ним может быть применена одна и та же ставка налога, а также если доход получен от одного актива или права.

Доходы группируются ежеквартально в случае налогового самообложения и внесения полученного результата или в течение года, если речь идет о налоговом самообложении с нулевым взносом или возвратом.

Форма подачи:

— на бумажном носителе, предварительно заполнив бланк на сайте Налогового агентства с помощью сети Интернет и распечатав полученный результат.

— с помощью телематических средств связи, через Интернет.

Срок подачи деклараций: зависит от результата налогового самообложения:

• в случае внесения оплаты: в течение первых двадцати календарных дней в апреле, июле, октябре и январе по доходам, начисленным в предыдущий календарный квартал.

Расчет по налоговым обязательствам с помощью прямого дебетования: в случае электронной подачи декларации оплата может быть выполнена с банковского счета с 1 по 15 число в апреле, июле, октябре и январе.

• В случае нулевой декларации: с 1 по 20 января следующего за начислением дохода налогового периода.

• В случае возврата налога: с 1 февраля следующего за начислением дохода налогового периода и в течение четырех лет с момента окончания отчетного периода и внесения удержанной суммы. Срок подачи декларации по системе налогового самообложения считается истекшим в момент ее представления.

Срок подачи декларации по системе налогового самообложения считается истекшим в момент ее представления.

1.3 Доход, полученный от продажи недвижимого имущества

Доход, полученный в результате продажи недвижимого имущества в Испании, также является налогооблагаемым. Данный доход считается начисленным в момент возникновения финансовых изменений.

Прибыль определяется разностью между стоимостью передачи имущества и стоимостью приобретения.

Покупная цена формируется так: к фактической стоимости, за которую было куплено недвижимое имущество, являющееся предметом передачи, прибавляется сумма расходов и налогов, вытекающих из сделки приобретения, за исключением процентов, которые были выплачены передающей недвижимость на данный момент стороной. В зависимости от года приобретения недвижимости указанная стоимость корректируется путем применения коэффициентов актуализации, фиксируемых каждый год согласно закону о государственном бюджете.

Для недвижимого имущества, переданного (приобретённого) в 2013 году, коэффициенты актуализации следующие:

Год покупки | Коэффициент |

1994 и предыдущие года 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 | 1,3167 1,3911 1,3435 1,3167 1,2912 1,2680 1,2436 1,2192 1,1952 1,1719 1,1489 1,1263 1,1042 1,0826 1,0614 1,0406 1,0303 1,0201 1,0100 1,0000 |

Тем не менее, если вложения (покупка) были сделаны 31 декабря 1994 г. , то применяется коэффициент 1,3911.

, то применяется коэффициент 1,3911.

Для применения другого коэффициента требуется, чтобы вложения были сделаны более чем за год до даты передачи имущества.

Для недвижимого имущества, переданного (приобретенного) в 2014 году, коэффициенты актуализации следующие:

Год покупки | Коэффициент |

1994 и предыдущие годы 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 | 1,3299 1,4050 1,3569 1,3299 1,3041 1,2807 1,2560 1,2314 1,2072 1,1836 1,1604 1,1376 1,1152 1,0934 1,0720 1,0510 1,0406 1,0303 1,0201 1,0100 |

Тем не менее, если инвестиции были сделаны 31 декабря 1994 г. , то применяется коэффициент 1,4050.

, то применяется коэффициент 1,4050.

Для применения другого коэффициента требуется, чтобы вложения были сделаны более чем за год до даты передачи имущества.

Если передаваемое в настоящий момент недвижимое имущество сдавалось в аренду, определяемая таким образом стоимость уменьшается на сумму соответствующих амортизационных отчислений за период аренды. Указанная амортизация также ежегодно обновляется в зависимости от соответствующего периода, к которому она относится.

Стоимостью передачи имущества является фактическая стоимость, по которой отчуждается данное имущество, уменьшенная на сумму затрат и сборов, связанных с передачей имущества и уплаченной продавцом.

Итак, разница между стоимостью передачи и стоимостью приобретения имущества, которая определяется таким образом, представляет собой доход, который подлежит налогообложению.

Тем не менее, если передаваемое в настоящий момент физическим лицом недвижимое имущество было приобретено до 31 декабря 1994 года, получаемая вышеуказанным образом прибыль может быть уменьшена в результате действия переходного периода.

Если передающая недвижимость сторона приобрела имущество в две разные даты или имущество подверглось улучшению (реформе), необходимо выполнить расчеты таким образом, как если бы речь шла о двух отдельных доходах.

Частичные льготы

Освобождается от налогообложения 50 % дохода от имущества, полученного в результате продажи жилья, расположенного на территории Испании, которое было приобретено начиная с 12 мая 2012 по 31 декабря 2012 года. Данная частичная льгота применяется:

- в случае с физическими лицами, когда имущество было приобретено или передано в пользу супруга, любого другого лица, связанного с налогоплательщиком родственной связью по прямой или непрямой линии, кровных родственников или родственников супруга/и, включая родство до второго колена; в пользу организации, в результате чего у налогоплательщика или какого-либо из вышеупомянутых лиц возникают обстоятельства, указанные в статье 42 Торгового кодекса, независимо от места жительства и обязательства по формированию годового отчета или консолидированной финансовой отчетности.

- В случае с организациями, когда недвижимое имущество было приобретено или передано в пользу любого лица или организации, в отношении которых возникают какие-либо из обстоятельств, указанных в статье 42 Торгового кодекса, независимо от места жительства и обязательства по формированию годового отчета или консолидированной финансовой отчетности; или в пользу супруга/и вышеуказанного лица или любого другого лица, связанного с данным прямыми и непрямыми родственными связями, кровным родством или побочным родством (родственники супруга/-и) до второго колена включительно.

Налоговая ставка:

Год начисления | 2011 | 2012-2014 |

Налоговая ставка | 19 % | 21 % |

Лицо, приобретающее недвижимость, является оно резидентом или нет, обязано удерживать и уплачивать в казну 3 % от согласованной сделки. Данное удержание для продавца носит характер оплаты в счета налога, который взимается с дохода от передачи имущества. Таким образом, покупатель передает продавцу-нерезиденту один экземпляр формы 211 (по которой было уплачено удержание), чтобы последний мог вычесть сумму удержания из суммы налога с дохода, указанной в декларации. Если удержанная сумма превышает сумму налога, подлежащую уплате, вы можете получить возврат налога в сумме, превышающей сумму исчисленного налога по декларации.

Данное удержание для продавца носит характер оплаты в счета налога, который взимается с дохода от передачи имущества. Таким образом, покупатель передает продавцу-нерезиденту один экземпляр формы 211 (по которой было уплачено удержание), чтобы последний мог вычесть сумму удержания из суммы налога с дохода, указанной в декларации. Если удержанная сумма превышает сумму налога, подлежащую уплате, вы можете получить возврат налога в сумме, превышающей сумму исчисленного налога по декларации.

В случае, если сумма удержания не уплачена, недвижимое имущество обременяется уплатой наименьшей суммы между суммой удержания и соответствующего налога.

Бланк декларации: форма 210, утвержденная приказом EHA/3316/2010 от 17 декабря 2010 года с указанием типа дохода 28.

Форма подачи:

— на бумажном носителе, предварительно заполнив бланк на сайте Налогового агентства с помощью сети Интернет и распечатав полученный результат.

— с помощью телематических средств связи, через Интернет.

Когда недвижимое имущество – предмет передачи – находится в совместной собственности супругов, являющихся нерезидентами, в исключительных случаях может быть подана одна-единственная декларация.

Срок подачи: три месяца с момента истечения срока для внесения суммы удержания лицом, приобретающим недвижимое имущество (данный срок составляет, в свою очередь, один месяц с момента продажи).

Возврат излишне удержанной суммы. В случае имущественного убытка или если сумма сделанного удержания превышает сумму подлежащего уплате налога, вы можете воспользоваться своим правом на возврат излишне удержанной суммы. Процедура возврата начинается с подачи декларации по соответствующей форме.

Налоговой службой Испании может быть выполнен предварительный расчет в течение шести месяцев после окончания срока подачи декларации. В случае, если декларация подается поздно, шесть месяцев отсчитываются со дня подачи декларации. Если предварительный расчет налоговой не выполняется в указанный период, то она начинает процедуру возврата излишне внесенной в результате налогового самообложения суммы в установленном порядке, вне зависимости от последующих расчетов, которые могут иметь место в данном случае. По истечении вышеуказанных шести месяцев и при отсутствии платежного поручения о возврате по причине, не связанной с налогоплательщиком, к подлежащей возврату сумме будут добавлены проценты за просрочку платежа.

По истечении вышеуказанных шести месяцев и при отсутствии платежного поручения о возврате по причине, не связанной с налогоплательщиком, к подлежащей возврату сумме будут добавлены проценты за просрочку платежа.

2. Налог на имущество (Impuesto sobre el patrimonio)

Данный налог был временно восстановлен к уплате за налоговые периоды 2011, 2012, 2013 и 2014 гг., и начисляется 31 декабря каждого из указанных налоговых периодов.

Налогооблагаемая база. Налогооблагаемая база уменьшается на минимальную сумму льготы в размере 700 тыс. евро.

Обязанность декларирования налога. Данный налог обязаны декларировать налогоплательщики, у которых возникает сумма к уплате после уменьшения базы. Также данный доход обязуются декларировать те лица, стоимость имущества и прав которых превышает 2 млн евро, даже если сумма налога отрицательная.

3. Налог на недвижимое имущество (Impuesto sobre bienes inmuebles)

Речь идет о региональном налоге, другими словами, о налоге, который взимается местной администрацией города и который должны уплачивать собственники недвижимого имущества.

Все недвижимое имущество, находящееся в каждом муниципалитете в отдельности, включается в реестр и ему присваивается оценочная стоимость (кадастровая стоимость). Исходя из кадастровой стоимости недвижимого имущества и применения налоговой ставки, установленной городской администрацией, получается сумма налога, которую необходимо уплатить в бюджет города.

Ежегодно для каждого зарегистрированного в реестре недвижимого имущества выдается квитанция по уплате налога. Как правило, администрация города предоставляет возможность уплаты квитанции посредством прямого дебетования с банковского счета, в связи с чем гарантируется, что оплата будет произведена в установленный срок без взыскания пени за просрочку.

Срок оплаты в каждом городе разный, хотя, как правило, оплата осуществляется в сентябре, октябре и ноябре месяце каждого года.

Специальный налог на недвижимое имущество компаний-нерезидентов

Год начисления налога – до 2012 года включительно:

Как правило, компании-нерезиденты, которые имеют в собственности в Испании какое-либо недвижимое имущество или имущественные права владения либо пользования данным имуществом, подлежат обложению специальным налогом. Налогооблагаемая база формируется исходя из оценочной стоимости объекта, а если она отсутствует, то из стоимости, определяемой на основании положений о налоге на весь капитал. Ставка налога составляет 3 %.

Налогооблагаемая база формируется исходя из оценочной стоимости объекта, а если она отсутствует, то из стоимости, определяемой на основании положений о налоге на весь капитал. Ставка налога составляет 3 %.

Однако специальным налогом не облагаются:

- государства и иностранные государственные учреждения и международные организации.

- Субъекты, имеющие право применения соглашения об избежании двойного налогообложения, содержащего пункт об обмене информацией на условиях и с учетом требований, предусмотренных в статье 42 закона о налоге с доходов нерезидентов.

- Субъекты, осуществляющие постоянную хозяйственную деятельность в Испании в виде простого владения или сдачи в аренду недвижимого имущества на условиях, изложенных в статье 20.2 Регламента о налоге с доходов нерезидентов.

- Компании, торгующие ценными бумагами на официальных вторичных рынках.

- Некоммерческие организации, имеющие благотворительные или культурные цели деятельности, руководствуются статьей 42 закона о доходах с нерезидентов.

Год начисления налога с 2013 года

Подлежат обложению специальным налогом исключительно компании-резиденты стран или территорий, которые относятся к офшорной зоне, и имеют в собственности или владеют в Испании каким-либо недвижимым имуществом либо имущественными правами пользования или владения данным имуществом. Налоговая база считается на основании оценочной стоимости, а в случае ее отсутствия – на основании стоимости, определяемой в соответствии с положениями налога на все имущество. Ставка налога составляет 3 %.

Однако специальным налогом не облагаются:

- государства и иностранные государственные учреждения и международные организации.

- Субъекты, осуществляющие хозяйственную деятельность, отличную от простого владения или сдачи в аренду недвижимого имущества.

- Компании, оперирующие на официальных вторичных торговых рынках ценных бумаг.

Об Испании

Виза в Испанию

Учеба в Испании

Работа в Испании

Банки Испании

Налоги в Испании

Вид на жительство в Испании

Брак в Испании

Бизнес в Испании

Недвижимость в Испании

Адвокат в Испании

Nota Simple

Прозрачность налога на недвижимость в Техасе

Что такое правда в налогообложении?

«Правда в налогообложении» — это концепция, воплощенная в Конституции Техаса, которая требует, чтобы местные налоговые органы информировали налогоплательщиков о предложениях по налоговым ставкам и предоставляли налогоплательщикам возможность ограничивать или утверждать повышение налогов. Тип налоговой единицы определяет применимые к ней требования.

Тип налоговой единицы определяет применимые к ней требования.

- Значок внешней ссылки Изучите основы налогообложения имущества

Какую информацию я найду на веб-сайте «Правда в налогообложении»?

Веб-сайт предоставляет информацию от вашего местного оценочного округа и местных налоговых органов для определения оценки налога на недвижимость в вашем округе. Налогоплательщики могут видеть, как изменения между ставкой отсутствия новых доходов и предлагаемыми налоговыми ставками повлияют на сумму налогов, которые им придется платить. Информация за текущий год будет доступна в Интернете с начала августа 2021 года и будет регулярно обновляться по мере обновления информации каждой налоговой единицей.

Налоговые органы должны провести публичные слушания по предлагаемому бюджету и налоговой ставке и опубликовать дату, время и место. Веб-сайт содержит подробную информацию об общественных слушаниях в вашем округе, а также предлагаемый бюджет и налоговую ставку. Кроме того, на веб-сайте вы можете оставить отзыв своему налоговому подразделению.

Кроме того, на веб-сайте вы можете оставить отзыв своему налоговому подразделению.

Что означает каждое из этих условий налоговой ставки?

Вот некоторые ключевые термины, которые вы найдете на сайте:

Ставка налога на неновый доход (NNR): Налоговая ставка NNR – это ставка, которую налоговая единица должна получать примерно на ту же сумму дохода, которую они получили в предыдущем году, если эта ставка применялась к такому же количеству объектов недвижимости. в оба года. Если стоимость недвижимости растет, ставка налога NNR снижается, и наоборот.

Ставка налога, одобренная избирателями: Налоговые единицы должны получить одобрение избирателей, прежде чем они превысят налоговую ставку. Максимальная ставка варьируется в зависимости от типа юрисдикции:

Города и округа могут увеличить ставку налога на операционные расходы на три с половиной процента.

Округи младших колледжей, больничные округа и специальные налоговые единицы могут увеличить свои налоговые ставки до восьми процентов на операционные расходы.

Расчеты финансирования школьного округа и ставка налога на задолженность влияют на ставку налога на одобрение избирателями для школьных округов.

Кто составляет мой счет по налогу на недвижимость?

В Техасе нет налога на имущество штата. Местные органы власти устанавливают налоговые ставки и собирают налоги на имущество, которые они используют для предоставления местных услуг, включая школы, улицы, дороги, полицию, пожарную охрану и многое другое. Ваши должностные лица, избранные на местном уровне (школьные попечители, члены городского совета, окружные комиссары), определяют ваше бремя налога на имущество. Эти местные чиновники также могут помочь ответить на вопросы и ответить на запросы.

Законодательное собрание Техаса не устанавливает сумму ваших местных налогов, равно как и ваш местный оценочный округ.

Как рассчитывается мой налоговый счет?

Несколько налоговых единиц, таких как школьный округ, округ и город, облагают налогом каждое имущество. Большинство налогоплательщиков получают только один счет от местного оценщика-сборщика, в котором объединены налоги, причитающиеся каждой налоговой единице. Для владельцев недвижимости с ипотекой налоговый счет будет отправлен в вашу ипотечную компанию для оплаты с вашего счета условного депонирования.

Большинство налогоплательщиков получают только один счет от местного оценщика-сборщика, в котором объединены налоги, причитающиеся каждой налоговой единице. Для владельцев недвижимости с ипотекой налоговый счет будет отправлен в вашу ипотечную компанию для оплаты с вашего счета условного депонирования.

Как рассчитываются налоги на недвижимость

Вы можете использовать следующую формулу для расчета суммы налога на имущество, окружного, школьного или специального окружного налога:

Причитающиеся налоги = налогооблагаемая сумма x ставка налога на имущество на тысячу

Налогооблагаемая оценка: Налогооблагаемая оценка вашей собственности представляет собой оценочную стоимость вашей собственности, определенную вашим местным оценщиком, за вычетом всех предоставленных вам льгот.

Ставка налога на недвижимость: процент, по которому ваша собственность облагается налогом. Как правило, ставка налога на имущество выражается в процентах на 1000 долларов оценочной стоимости.

Налоговые ставки рассчитываются местными юрисдикциями

Определение налоговых ставок

- Налоговая юрисдикция (школьный округ, муниципалитет, округ, специальный округ) разрабатывает и принимает бюджет.

- Налоговая юрисдикция определяет сумму дохода, полученного из всех источников (государственная помощь, доход от налога с продаж, плата за пользование и т. д.), кроме налога на имущество.

- Общая сумма дохода вычитается из бюджета. Остаток — это сумма, которую необходимо собрать со всех владельцев недвижимости в муниципалитете. Эта сумма называется Налоговый сбор .

Налоговый сбор = бюджет — доходы

- Для определения налоговой ставки налоговая юрисдикция делит налоговый сбор на общую налогооблагаемую оценочную стоимость всего имущества в юрисдикции.

- Поскольку налоговые ставки обычно выражаются как » за 1000 долларов налогооблагаемой оценочной стоимости , произведение умножается на 1000:

Ставка налога за тысячу = (налоговый сбор ÷ общая сумма всех налогооблагаемых сумм в юрисдикции) x 1000

Например:

- Налоговый сбор города А = 2 000 000 долларов США

- Общая налогооблагаемая оценочная стоимость города = 40 000 000 долларов США

- Налоговая ставка = 50 долларов США за 1000 долларов США налогооблагаемой оценочной стоимости

- Налоговая накладная за имущество с налогооблагаемой оценкой 150 000 долларов США = 7 500 долларов США

Уравнительные ставки необходимы для расчета налоговых ставок для округов. потому что они включают в себя несколько муниципалитетов, а для школьных округов, потому что большинство из них пересекают муниципальные границы.

потому что они включают в себя несколько муниципалитетов, а для школьных округов, потому что большинство из них пересекают муниципальные границы.

Ваш налоговый счет может меняться каждый год

Общая сумма вашего налогового счета, скорее всего, будет меняться каждый год из-за изменений на уровне школьного округа или местного самоуправления. Следующие изменения напрямую повлияют на сумму налогов, которые вы должны платить каждый год:

- бюджеты

- выручка

- общая налогооблагаемая оценочная стоимость

- распределение налоговых сборов между несколькими муниципалитетами

Изменения в вашем налогообложении или освобождении также могут повлиять на ваш налоговый счет.

Вы считаете, что ваши налоги на недвижимость слишком высоки?

Во-первых, вам следует подумать, верна ли ваша оценка. Чтобы узнать, как определить, справедливо ли вас оценивают, и что делать, если это не так, см. статью Оспаривание вашей оценки.